$7 tỷ để “tăng quỹ dự trữ ngoại hối?”

Một trùng hợp đáng đặt dấu hỏi là cùng với kế hoạch vay trả nợ được chính phủ phê duyệt vào đầu Tháng Sáu, trong đó trả nợ năm 2016 là $12 tỷ, nhưng lại phải vay đến $20 tỷ để “bù đắp khó khăn ngân sách, một công bố của Trung Tâm Nghiên Cứu BIDV cho biết trong năm tháng đầu năm 2016, Ngân Hàng Nhà Nước Việt Nam đã mua từ thị trường trong nước khoảng $7 tỷ để “tăng quỹ dự trữ ngoại hối.”

BIDV là tên viết tắt của Ngân Hàng Đầu Tư và Phát Triển, một tổ chức tín dụng thuộc năm ngân hàng mạnh nhất Việt Nam và được xem là có mối quan hệ “gần gũi” với Ngân Hàng Nhà Nước.

BIDV cũng cho biết Ngân Hàng Nhà Nước tiếp tục bơm tiền đồng ra thị trường qua kênh ngoại hối với lượng bơm đạt hơn 72.000 tỷ trong Tháng Tư và Tháng Năm.

Như vậy, một khả năng có thể là từ đầu năm 2016 đến nay, Ngân Hàng Nhà Nước đã phải tung ra thị trường một lượng tiền đồng khá lớn – lên đến hàng trăm ngàn tỷ đồng – để mua vào ngoại tệ. Lượng ngoại tệ được mua vào lại tập trung phần lớn ở các ngân hàng thương mại chứ không phải từ các nguồn trôi nổi tự do.

Chính lượng tiền đồng mà Ngân Hàng Nhà Nước tung ra đã khiến trong khoảng vài tháng qua xuất hiện tình trạng dư thừa tạm thời tiền đồng của các ngân hàng thương mại, do vậy nhiều ngân hàng đã phải tìm cách “đẩy” tiền ra kênh cho vay, bất kể rủi ro thường trực khó hoặc không thể thu hồi vốn.

Lượng tiền đồng mà Ngân Hàng Nhà Nước tuôn ra thị trường cũng đang khiến bắt đầu xuất hiện một quan điểm “chấp nhận mức lạm phát khoảng 5% trong năm 2016,” nghĩa là cao hơn rất nhiều so với mức lạm phát báo cáo chỉ có 0,63% trong năm 2015.

Câu hỏi đặt ra là vì sao Ngân Hàng Nhà Nước phải tung tiền đồng để “gom” đô la trong thời gian qua? Nhằm tăng quỹ dự trữ ngoại hối hay còn mục đích gì khác?

$20 tỷ trả nợ cho năm 2015

Gần đây, có thông tin về quỹ dự trữ ngoại hối của Ngân Hàng Nhà Nước chỉ còn khoảng $30 tỷ, tức thấp hơn khá nhiều so với con số xấp xỉ $40 tỷ vào năm 2015 mà chính thống đốc Ngân Hàng Nhà Nước lúc đó là Nguyễn Văn Bình đã “khoe.”

Có khả năng sự sụt giảm hàng chục tỷ đô la từ quỹ dự trữ ngoại hối là để trả nợ nước ngoài.

Có thể hình dung tình hình nợ công và ngân sách đang thực sự bi đát. Báo cáo mới nhất của chính phủ Việt Nam dù vẫn “thu xếp” mức nợ công chỉ khoảng 62,2% GDP, tức còn thấp hơn ngưỡng nguy hiểm 65%, nhưng đã phải thừa nhận rằng không những nợ công tăng khá nhanh trong giai đoạn năm năm qua mà nghĩa vụ trả nợ công cũng đang tăng lên nhanh chóng. Nghĩa vụ trả nợ trực tiếp của chính phủ tăng từ 185.800 tỷ đồng năm 2013 lên 296.200 tỷ đồng năm 2015. Còn nếu tính cả nợ bảo lãnh chính phủ, nợ chính quyền địa phương, con số nghĩa vụ nợ còn lớn hơn rất nhiều, dự kiến năm 2015 là 418.400 tỷ đồng.

Gần đây, cùng với thông tin mới nhất về tỷ lệ nợ công của Trung Quốc đã lên đến 250% GDP, một chuyên gia kinh tế là Tiến Sĩ Lê Đăng Doanh – nguyên viện trưởng Viện Kinh Tế Việt Nam – cho rằng nếu tính đủ các khoản nợ từ cấp xã đến nợ xây dựng cơ bản của các bộ ngành, địa phương, nợ của doanh nghiệp nhà nước… thì nợ công của Việt Nam có lẽ lên đến 110 – 120% GDP, khoảng trên 4.5 triệu tỷ đồng, tương đương khoảng $220 tỷ. Đáng chú ý, nhận định của Tiến Sĩ Lê Đăng Doanh phát ra trong một cuộc hội thảo khoa học nhận diện về nợ công diễn ra mới đây, ngày 18 Tháng Năm, tại Hà Nội.

Như vậy, số nợ công mà Việt Nam phải trả trong năm 2015 cho các chủ nợ quốc tế như Ngân Hàng Thế Giới (WB), Quỹ Tiền Tệ Quốc Tế (IMF), Ngân Hàng Phát Triển Á Châu (ADB) và một số quốc gia như Nhật… đến hơn $20 tỷ (chứ không phải chỉ khoảng $7 tỷ như con số báo cáo thời Thủ Tướng Nguyễn Tấn Dũng). Đây là một con số quá lớn, chiếm đến 10% GDP hàng năm, nhưng lại trong tình trạng ngân sách rỗng ruột và có thể sụp đổ.

Và nếu 2015 phải trả nợ $20 tỷ thì người ta đang nghi ngờ báo cáo của chính phủ về số phải trả nợ trong năm 2016 chỉ là $12 tỷ. Con số thực có thể không dừng ở mức đó, mà càng về cuối năm càng tăng đột biến.

Không còn nghi ngờ gì nữa, nhu cầu trả nợ đến hạn của nước ngoài là tất yếu. Tuy nhiên, Việt Nam không thể lấy một đồng tiền quá yếu là tiền Việt Nam để trả nợ, mà phải quy đổi sang đô la.

Vậy trong tình cảnh ngân sách gần như rỗng tuột, lấy đâu ra tiền đồng để mua vào đô la?

Có lẽ đây mới là câu trả lời đơn giản nhất đối với nhà nước Việt Nam: In tiền.

Khởi đầu kịch bản “chủ nghĩa xã hội Venezuela?”

Trong thời gian qua, đã nổi lên hiện tượng nhiều cán bộ hưu trí được lãnh lương hưu bằng tiền mới cứng, toàn loại mệnh giá 500.000 đồng. Nhiều người đang tỏ ra nghi ngờ và lo ngại về việc Ngân Hàng Nhà Nước cho in tiền quá nhiều sẽ dẫn đến mặt bằng giá sinh hoạt đội hẳn lên và làm cho đời sống người về hưu vốn đã khó khăn thì nay còn khó khăn hơn. Mặt bằng giá cả và lạm phát có thể tăng vọt trong năm 2016 sẽ khiến một giai tầng khốn khổ như công nhân, nông dân các vùng bị hạn hán và nhiễm mặn, đặc biệt là ngư dân ở các vùng cá chết miền Trung sẽ lâm vào tình trạng khốn khổ hơn nhiều.

Bất chấp các con số tô hồng về “giữ vững tăng trưởng GDP 6,5%” được thủ tướng mới là ông Nguyễn Xuân Phúc không thay đổi so với “quyết tâm” không biết bao nhiêu lần của thủ tướng cũ là ông Nguyễn Tấn Dũng…, tình trạng nền kinh tế năm 2016 có vẻ đang lặp lại năm 2011.

Năm 2011, hai thị trường bất động sản và chứng khoán đồng loạt lao dốc, quá nhiều doanh nghiệp và tập đoàn nhà nước đã trở nên cám cảnh và trở thành con nợ khủng của ngân hàng. Cũng vào năm 2011, lạm phát theo báo cáo đã lên đến 20% (trong thực tế giá cả nhiều mặt hàng trên thị tường tăng gấp rưỡi).

Còn vào năm nay, số liệu cho thấy lạm phát Tháng Tư đã tăng cao nhất năm năm, được giải thích là do tác động của việc tăng giá xăng, thép và phí dịch vụ y tế, giáo dục. Trong khi đó, nền kinh tế trong Quý 1 chứng kiến mức suy giảm tăng trưởng đáng kể từ năm 2012 đến nay. Lần đầu tiên trong vòng năm năm, tăng trưởng Quý 1 thấp hơn so với cùng kỳ (5,46% so với 6,12%). CPI Quý 1 tăng 1,25%, cao hơn mức tăng của cùng kỳ năm trước.

Từ năm 2011, đã có những thông tin ngoài lề về việc Việt Nam in tiền hàng năm đến 30% so với lượng tiền lưu thông. Chỉ cần thông tin này có một phần cơ sở, có thể nói là là mức độ lạm phát chủ ý đã được Ngân Hàng Nhà Nước đẩy lên rất mạnh ở đất nước tràn ngập suy thoái này.

Nếu bài toán của nhà nước là in tiền ồ ạt và dùng loại tiền giấy có nội lực yếu ớt ấy đổi lấy ngoại tệ mạnh là đồng đô la, sẽ chẳng mấy chốc lượng đô la trong dân và tại các ngân hàng giảm mạnh, đẩy nhanh tình trạng khan hiếm và tất yếu làm tăng mạnh lạm phát. Đó chính là tình trạng mà Venezuela đang phải đối mặt. Tuy nhiên, tại đất nước Nam Mỹ này còn tệ hơn so với Việt Nam: Thậm chí không còn tiền để in tiền và đang phải bán vàng để trả nợ.

Khúc quanh bi thảm của những mâu thuẫn giữa chủ nghĩa xã hội và chủ nghĩa thị trường cũng vì thế đang hiện rõ. Không chỉ là khủng hoảng kinh tế, mà đang là vực thẳm xã hội!

Nếu cứ tiếp tục lao đầu theo “không biết đến cuối thế kỷ này có được chủ nghĩa xã hội hoàn thiện ở Việt Nam hay chưa?” và phủ nhận con sóng dữ dội đòi dân chủ và nhân quyền của người dân, đảng cầm quyền tại Việt Nam rất có thể sẽ là hình ảnh tái hiện một phần của Venezuela. Tuy có thể không đến mức không còn giấy vệ sinh như thời hậu Hugo Chavez, nhưng đói kém sẽ hiện hữu ở Việt Nam, để từ đó dấy lên những cuộc biểu tình khổng lồ dẫn đến bạo loạn xã hội như một Venezuela sôi sục hiện thời.

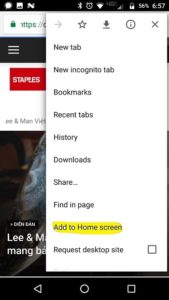

2/ Mở menu của Safari, nơi cuối màn hình, ô có mũi tên, kéo về phía trái cho đến khi thấy ô “Add to home screen”.

2/ Mở menu của Safari, nơi cuối màn hình, ô có mũi tên, kéo về phía trái cho đến khi thấy ô “Add to home screen”. Bấm ô đó là xong. Bạn đã có icon ngay trên home screen như hình bên dưới.

Bấm ô đó là xong. Bạn đã có icon ngay trên home screen như hình bên dưới.