Ngọc Lan (VNTB)

62% nợ xấu bất động sản đến từ cho vay mua nhà ở, 38% từ cho vay đầu tư, kinh doanh bất động sản.

Đến tháng 6-2022, tổng dư nợ tín dụng đối với lĩnh vực bất động sản đạt trên 2,36 triệu tỷ đồng, tăng 14,07% so với cuối năm ngoái và chiếm 20,7% tổng dư nợ tín dụng toàn hệ thống. Nợ xấu lĩnh vực bất động sản khoảng 36.400 tỷ đồng, tăng 5% so với cuối năm ngoái.

Nợ xấu được hiểu là các khoản nợ khó đòi khi người vay không thể trả nợ khi đến hạn phải thanh toán như đã cam kết trong hợp đồng tín dụng. Thời gian quá hạn thanh toán trên 90 ngày thì bị coi là nợ xấu.

Những người dính nợ xấu sẽ bị liệt kê vào danh sách khách hàng nợ xấu trên hệ thống của Trung tâm Thông tin Tín dụng Quốc gia Việt Nam CIC.

Một báo cáo của Ngân hàng Nhà nước Việt Nam cho biết, từ năm 2021 đến nay, toàn hệ thống các tổ chức tín dụng đã xử lý được 216.700 tỷ đồng nợ xấu. Riêng trong 4 tháng đầu năm 2022, tổng số dư nợ xấu được xử lý đạt 54.800 tỷ đồng, phần lớn là khách hàng trả nợ (23.600 tỷ đồng, chiếm 43% tổng nợ xấu được xử lý), sử dụng dự phòng rủi ro (14.200 tỷ đồng, tỷ lệ 25,9%) và bán nợ cho Công ty Quản lý tài sản của các tổ chức tín dụng – VAMC (11.400 tỷ đồng, tỷ lệ 20,9%).

Tính lũy kế từ ngày 15-8-2017 đến ngày 31-12-2021, toàn hệ thống tổ chức tín dụng đã xử lý được 380.200 tỷ đồng nợ xấu xác định theo Nghị quyết số 42/2017/QH14, đạt trung bình khoảng 5.670 tỷ đồng/tháng, cao hơn nhiều so với kết quả xử lý nợ xấu tại thời điểm trước khi Nghị quyết 42 có hiệu lực (trung bình giai đoạn 2012-2017 xử lý được khoảng 3.250 tỷ đồng/tháng).

Xử lý nợ xấu nội bảng xác định theo Nghị quyết 42 chủ yếu thông qua hình thức khách hàng trả nợ là 148.000 tỷ đồng, chiếm 38,9% tổng nợ xấu đã xử lý (trung bình giai đoạn 2012-2017 khoảng 22,8%), riêng năm 2021 xử lý được 48.300 tỷ đồng.

Số liệu tổng hợp từ Hiệp hội Ngân hàng Việt Nam cho biết, tốc độ tăng trưởng tín dụng bất động sản đang giảm dần, từ mức hơn 26% năm 2018 về mức 12% vào cuối năm 2021, thấp hơn tốc độ tăng trưởng tín dụng nền kinh tế. Trong quý I/2022, dư nợ đối với hoạt động kinh doanh bất động sản đạt 783.000 tỷ đồng, giảm đáng kể so với giai đoạn trước đây.

Tốc độ tăng trưởng dư nợ bất động sản chậm lại được cho là kết quả của chủ trương kiểm soát chặt tín dụng lĩnh vực này trong nhiều năm qua và thời gian gần đây trở nên chặt chẽ hơn khi không còn đợt giãn nợ nào khác sau ngày 30-6-2022 theo Nghị quyết 42, buộc các ngân hàng phải cẩn trọng hơn.

Trong khi đó, Công ty Chứng khoán Rồng Việt cho rằng, rủi ro không nằm ở con số nợ xấu, mà là tỷ lệ tài sản thế chấp bằng bất động sản trong hệ thống ngân hàng hiện rất lớn, lên đến 60-70% tổng dư nợ lĩnh vực này, nếu thị trường diễn biến kém tích cực sẽ ảnh hưởng tới khả năng phát mãi tài sản để thu hồi nợ của các ngân hàng.

Thực tế cũng cho thấy, thời gian qua, việc phát mãi tài sản bảo đảm là bất động sản của ngân hàng là không dễ dàng, nhiều tài sản rao bán hàng chục lần, giá giảm sâu mà không có người mua.

Đơn cử, BIDV Nam Hà Nội mới ra thông báo bán đấu giá lần thứ 11 khoản nợ của Công ty TNHH Ngọc Linh với giá khởi điểm hơn 1.154 tỷ đồng. So với mức giá chào bán lần đầu hồi cuối năm 2020, mức giá lần này đã giảm hơn 1.000 tỷ đồng.

Tương tự, sau nhiều lần chào bán không thành công, VietinBank đang tìm đơn vị định giá tài sản đảm bảo cho khoản nợ 1.364 tỷ đồng của Công ty TNHH Xuất nhập khẩu thương mại Võ Thị Thu Hà bao gồm 4 lô đất tại xã Tân An, thị xã Thủ Dầu Một, tỉnh Bình Dương; 5 lô đất tại thị xã Chơn Thành, huyện Chơn Thành, tỉnh Bình Phước và nhiều tài sản là bất động sản khác tại tỉnh Đồng Tháp.

Vietcombank cũng liên tục rao bán đấu giá tài sản đảm bảo là quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất và nhà xưởng của Công ty TNHH Kỹ nghệ Evergreen Việt Nam, mức giá khởi điểm trong lần rao bán gần nhất vào cuối tháng 3-2022 là 988,9 tỷ đồng, giảm hơn 110 tỷ đồng so với thông báo hồi đầu tháng.

Một điểm khác cần lưu ý, theo số liệu thống kê của Ngân hàng Nhà nước, 62% nợ xấu bất động sản đến từ cho vay mua nhà ở, cao hơn hẳn so với tỷ lệ 38% từ cho vay đầu tư, kinh doanh bất động sản.

Do đó, nhiều chuyên gia cho rằng, bên cạnh đẩy nhanh tiến trình sửa đổi, bổ sung pháp luật bất động sản, điều quan trọng lúc này là tăng cường hỗ trợ người dân phục hồi sản xuất, kinh doanh để có nguồn tài chính trả nợ, từ đó giúp giảm nợ xấu, hơn là “bịt cửa” cho vay dự án bất động sản.

Giới chủ nhà đất bày tỏ lo ngại rằng, nếu bị nguồn vốn cho các dự án tiếp tục bị siết chặt sẽ dễ dẫn tới nguy cơ đổ vỡ dây chuyền, bởi lĩnh vực bất động sản có mối quan hệ mật thiết với nhiều ngành, lĩnh vực kinh tế khác./.

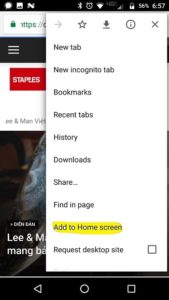

2/ Mở menu của Safari, nơi cuối màn hình, ô có mũi tên, kéo về phía trái cho đến khi thấy ô “Add to home screen”.

2/ Mở menu của Safari, nơi cuối màn hình, ô có mũi tên, kéo về phía trái cho đến khi thấy ô “Add to home screen”. Bấm ô đó là xong. Bạn đã có icon ngay trên home screen như hình bên dưới.

Bấm ô đó là xong. Bạn đã có icon ngay trên home screen như hình bên dưới.